- Trang đầu của Thành phố Yokohama

- Sinh hoạt/thủ tục

- Sổ hộ khẩu/thuế/bảo hiểm

- thuế

- Thuế thành phố của thành phố Yokohama

- Thuế cá nhân thành phố/thuế tỉnh

- Về cải cách thuế liên quan đến thuế cư trú cá nhân

- Thông báo cải cách hệ thống thuế cư trú (thực hiện năm 2021)

Đây là văn bản chính.

Thông báo cải cách hệ thống thuế cư trú (thực hiện năm 2021)

Cập nhật lần cuối vào ngày 22 tháng 1 năm 2024

Chi tiết về cải cách thuế đối với thuế thành phố và thuế tỉnh sẽ được thực hiện từ năm tài chính 2021 như sau.

■Giảm khoản khấu trừ thu nhập từ lương/khấu trừ lương hưu công cộng, tăng mức khấu trừ cơ bản

□Kiểm tra việc khấu trừ thu nhập từ tiền lương

□Xem xét các khoản khấu trừ lương hưu công cộng, v.v.

□Xem xét khấu trừ cơ bản

■Tạo khoản khấu trừ điều chỉnh số tiền thu nhập

■Các biện pháp thuế dành cho cha mẹ đơn thân chưa kết hôn và xem xét các khoản khấu trừ cho người góa bụa

■Xem xét khấu trừ đặc biệt cho tờ khai thuế xanh

■Rà soát các quy định đặc biệt về tính thu nhập như thu nhập kinh doanh của người giúp việc gia đình, v.v.

■Xem xét các yêu cầu về số tiền thu nhập để khấu trừ thu nhập, v.v.

■Xem xét phân loại thu nhập của vợ/chồng trong khoản khấu trừ đặc biệt của vợ/chồng

■Xem xét các khoản khấu trừ điều chỉnh

■Xem xét sự khác biệt trong các khoản khấu trừ cá nhân

■Sửa đổi các tiêu chuẩn miễn thuế cư trú

■Các biện pháp thuế trong các biện pháp kinh tế khẩn cấp chống lại nhiễm trùng coronavirus mới

□Tính linh hoạt của các yêu cầu đăng ký để khấu trừ khoản vay mua nhà

□Áp dụng khấu trừ số tiền quyên góp đối với những khán giả đã từ bỏ quyền yêu cầu hoàn lại tiền từ ban tổ chức đã hủy bỏ các sự kiện văn hóa, nghệ thuật hoặc thể thao.

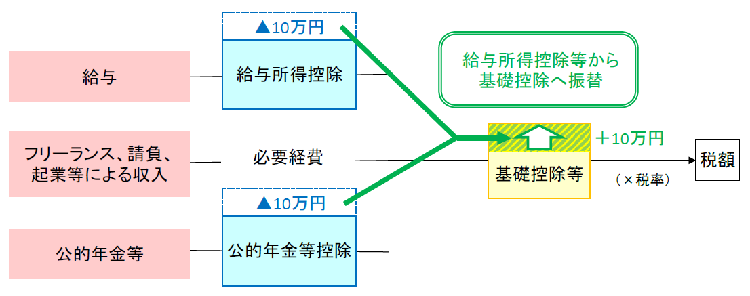

Do sự đa dạng hóa phong cách làm việc và từ góc độ hỗ trợ cải cách phong cách làm việc, số tiền khấu trừ để khấu trừ thu nhập việc làm và khấu trừ lương hưu công cộng, chỉ áp dụng cho thu nhập cụ thể, sẽ giảm 100.000 yên trên diện rộng. khoản khấu trừ cơ bản sẽ được áp dụng sẽ tăng thêm 100.000 yên (thuế thu nhập: 480.000 yên, thuế cư trú cá nhân: 430.000 yên).

※ Đối với những người có cả thu nhập từ việc làm và thu nhập lương hưu, chỉ giảm khoản khấu trừ cho một người.

Đối với các chi phí liên quan đến công việc và các khoản khấu trừ vào thu nhập tiền lương được cho là quá cao so với tiêu chuẩn ở các quốc gia khác, việc xem xét sau đây sẽ được thực hiện dựa trên chính sách ``tối ưu hóa dần các khoản khấu trừ để điều chỉnh chúng cho phù hợp. với những người ở các nước lớn.” Tôi hiểu rồi.

- Khoản khấu trừ thu nhập từ lương đã giảm 100.000 yên.

- Thu nhập tiền lương áp dụng giới hạn trên để khấu trừ thu nhập việc làm đã được hạ xuống còn 8,5 triệu yên và giới hạn trên đã được hạ xuống còn 1,95 triệu yên.

Ngoài ra, một khoản khấu trừ điều chỉnh số tiền thu nhập mới (sẽ được mô tả sau) sẽ được thiết lập để các hộ gia đình nuôi con và các hộ gia đình chăm sóc điều dưỡng sẽ không phải chịu gánh nặng.

| Số tiền thu nhập từ lương (A) | Khấu trừ thu nhập từ lương | |

|---|---|---|

| (Sau khi sửa lại) | (Trước khi sửa đổi) | |

| 1.625.000 yên trở xuống | 550.000 yên | 650.000 yên |

| Trên 1.625.000 yên và dưới 1.800.000 yên | A×40%-100.000 yên | A×40% |

| Trên 1,8 triệu yên và dưới 3,6 triệu yên | A×30%+80.000 yên | A×30%+180.000 yên |

| Trên 3,6 triệu yên và dưới 6,6 triệu yên | A×20%+440.000 yên | A×20%+540.000 yên |

| Trên 6,6 triệu yên và dưới 8,5 triệu yên | A×10%+1.100.000 yên | A×10%+1.200.000 yên |

| Trên 8,5 triệu yên và dưới 10 triệu yên | 1.950.000 yên | |

| Hơn 10 triệu yên | 2.200.000 yên | |

※Nếu thu nhập từ tiền lương, v.v. nhỏ hơn 6,6 triệu yên thì thu nhập từ việc làm sẽ được tính theo Bảng 5 đính kèm của Đạo luật thuế thu nhập, bất kể bảng trên.

Người ta đã chỉ ra rằng các khoản khấu trừ lương hưu công, không giống như các khoản khấu trừ thu nhập từ việc làm, không có giới hạn trên về số tiền khấu trừ và là một hệ thống hào phóng dành cho những người hưởng lương hưu có thu nhập cao. Dựa trên những điểm này, những sửa đổi sau đây được thực hiện từ góc độ đảm bảo sự công bằng trong và giữa các thế hệ.

- Số tiền khấu trừ lương hưu công cộng sẽ giảm 100.000 yên.

- Nếu thu nhập của bạn từ lương hưu công cộng, v.v. vượt quá 10 triệu yên, mức khấu trừ tối đa cho lương hưu công cộng, v.v. là 1.955.000 yên.

- Nếu tổng số thu nhập liên quan đến thu nhập không phải là thu nhập linh tinh liên quan đến lương hưu công cộng v.v. vượt quá 10 triệu yên thì khoản khấu trừ lương hưu công cộng sẽ bị giảm.

| Số tiền thu nhập lương hưu công cộng (A) | (Sau khi sửa lại) | (Trước khi sửa đổi) | |||||

|---|---|---|---|---|---|---|---|

| Tổng số thu nhập liên quan đến thu nhập không phải là thu nhập linh tinh liên quan đến lương hưu công cộng, v.v. | |||||||

| Hơn 20 triệu yên | Hơn 10 triệu yên | 10 triệu yên trở xuống | |||||

| 65 tuổi ít hơn | Dưới 1,3 triệu yên | 400.000 yên | 500.000 yên | 600.000 yên | 700.000 yên | ||

| 1,3 triệu yên trở lên Dưới 4,1 triệu yên | A×25% +75.000 yên | A×25% +175.000 yên | A×25% +275.000 yên | A×25% +375.000 yên | |||

| 65 tuổi Thế thôi | Dưới 3,3 triệu yên | 900.000 yên | 1 triệu yên | 1,1 triệu yên | 1,2 triệu yên | ||

| 3,3 triệu yên trở lên Dưới 4,1 triệu yên | A×25% +75.000 yên | A×25% +175.000 yên | A×25% +275.000 yên | A×25% +375.000 yên | |||

| 4,1 triệu yên trở lên Dưới 7,7 triệu yên | A×15% +485.000 yên | A×15% +585.000 yên | A×15% +685.000 yên | A×15% +785.000 yên | |||

| 7,7 triệu yên trở lên Dưới 10 triệu yên | A×5% +1.255.000 yên | A×5% +1.355.000 yên | A×5% +1.455.000 yên | A×5% +1.555.000 yên | |||

| 10 triệu yên trở lên | 1.755.000 yên | 1.855.000 yên | 1.955.000 yên | ||||

| Số tiền thu nhập lương hưu công cộng (A) | (Sau khi sửa lại) | (Trước khi sửa đổi) | |||||

|---|---|---|---|---|---|---|---|

| Tổng số thu nhập liên quan đến thu nhập không phải là thu nhập linh tinh liên quan đến lương hưu công cộng, v.v. | |||||||

| Hơn 20 triệu yên | Hơn 10 triệu yên | 10 triệu yên trở xuống | |||||

| 65 tuổi ít hơn | Dưới 1,3 triệu yên | A-400.000 yên | A-500.000 yên | A-600.000 yên | A-700.000 yên | ||

| 1,3 triệu yên trở lên Dưới 4,1 triệu yên | A×75% -75.000 yên | A×75% -175.000 yên | A×75% -275.000 yên | A×75% -375.000 yên | |||

| 65 tuổi Thế thôi | Dưới 3,3 triệu yên | A-900.000 yên | A-1 triệu yên | A-1,1 triệu yên | A-1,2 triệu yên | ||

| 3,3 triệu yên trở lên Dưới 4,1 triệu yên | A×75% -75.000 yên | A×75% -175.000 yên | A×75% -275.000 yên | A×75% -375.000 yên | |||

| 4,1 triệu yên trở lên Dưới 7,7 triệu yên | A×85% -485.000 yên | A×85% -585.000 yên | A×85% -685.000 yên | A×85% -785.000 yên | |||

| 7,7 triệu yên trở lên Dưới 10 triệu yên | A×95% -1.255.000 yên | A×95% -1.355.000 yên | A×95% -1.455.000 yên | A×95% -1.555.000 yên | |||

| 10 triệu yên trở lên | A-1.755.000 yên | A-1.855.000 yên | A-1.955.000 yên | ||||

Việc khấu trừ cơ bản đã được xem xét như sau từ góc độ hỗ trợ cải cách phong cách làm việc và nhu cầu giảm gánh nặng thuế đối với người có thu nhập cao.

- Số tiền khấu trừ cơ bản sẽ tăng thêm 100.000 yên.

- Đối với những người nộp thuế có tổng thu nhập vượt quá 24 triệu yên, khoản khấu trừ cơ bản sẽ giảm dần theo tổng thu nhập của họ và đối với những người nộp thuế có tổng thu nhập vượt quá 25 triệu yên, khoản khấu trừ cơ bản sẽ không được áp dụng.

| Tổng số tiền thu nhập | Thuế cư trú | thuế thu nhập | ||||

|---|---|---|---|---|---|---|

| (Sau khi sửa lại) | (Trước khi sửa đổi) | (Sau khi sửa lại) | (Trước khi sửa đổi) | |||

| 24 triệu yên trở xuống | 430.000 yên | 330.000 yên | 480.000 yên | 380.000 yên | ||

Hơn 24 triệu yên 24,5 triệu yên trở xuống | 290.000 yên | 320.000 yên | ||||

Hơn 24,5 triệu yên 25 triệu yên trở xuống | 150.000 yên | 160.000 yên | ||||

| Hơn 25 triệu yên | Không áp dụng | Không áp dụng | ||||

Việc khấu trừ thu nhập từ việc làm đã được xem xét và mức khấu trừ thu nhập từ việc làm đã được hạ xuống đối với những trường hợp thu nhập từ việc làm vượt quá 8,5 triệu yên, nhưng các biện pháp đã được thực hiện để đảm bảo rằng gánh nặng không tăng lên đối với những người phải chăm sóc trẻ em, chăm sóc điều dưỡng, v.v. Ta.

Ngoài ra, đối với những người có cả thu nhập từ việc làm và thu nhập lương hưu, cả khoản khấu trừ thu nhập từ việc làm và khoản khấu trừ lương hưu công cộng sẽ giảm 100.000 yên, do đó gánh nặng sẽ không tăng lên.

Nếu áp dụng điều 1 và 2, số tiền khấu trừ điều chỉnh số tiền thu nhập sẽ được khấu trừ vào thu nhập từ việc làm của bạn.

1. Nếu mức thu nhập tiền lương vượt quá 8,5 triệu yên và thuộc bất kỳ trường hợp nào sau đây (1) đến (3)

(1) Người nộp thuế thuộc nhóm người khuyết tật đặc biệt.

(2) Có người thân phụ thuộc dưới 23 tuổi

(3) Có vợ/chồng hoặc người phụ thuộc sống cùng nhà với người khuyết tật đặc biệt

※ (2)Đối với người thân phụ thuộc và vợ/chồng sống cùng hộ gia đình (sau đây gọi là người thân phụ thuộc, v.v.) ở mục (3), việc khấu trừ điều chỉnh mức thu nhập có thể được áp dụng ngay cả khi người thân phụ thuộc, v.v. đủ điều kiện được khấu trừ người phụ thuộc, v.v. của một người khác. Tuy nhiên, nhân viên toàn thời gian không đủ điều kiện.

[Công thức tính toán]

Số tiền khấu trừ điều chỉnh thu nhập = (số tiền thu nhập như tiền lương (*) - 8,5 triệu yên) x 10%

(*) Nếu số tiền thu nhập từ lương vượt quá 10 triệu yên, 10 triệu yên sẽ bị khấu trừ vào thu nhập tiền lương, do đó, tối đa 150.000 yên sẽ được khấu trừ vào thu nhập tiền lương.

2. Nếu bạn có cả thu nhập từ việc làm và thu nhập linh tinh liên quan đến lương hưu công cộng, v.v. và tổng số tiền vượt quá 100.000 yên.

[Công thức tính toán]

Số tiền khấu trừ điều chỉnh thu nhập = (số tiền thu nhập từ việc làm + số thu nhập linh tinh liên quan đến lương hưu công cộng, v.v.) - 100.000 yên

※ Thu nhập từ việc làm của bạn sẽ được khấu trừ lên tới 100.000 yên.

Nếu áp dụng cả 1 và 2, 2 sẽ được khấu trừ vào số tiền thu nhập từ việc làm sau khi khấu trừ 1.

<Ví dụ về tính toán khấu trừ điều chỉnh số tiền thu nhập>

1. Nếu thu nhập tiền lương của bạn là 9,5 triệu yên và bạn nuôi một đứa trẻ 10 tuổi

Khoản khấu trừ điều chỉnh thu nhập 100.000 yên = (9,5 triệu yên - 8,5 triệu yên) x 10%

2. Nếu thu nhập tiền lương của bạn là 630.000 yên và thu nhập lương hưu công cộng của bạn là 1,3 triệu yên (68 tuổi)

Số tiền sau khi khấu trừ thu nhập việc làm (A') 80.000 yên = 630.000 yên - khấu trừ thu nhập việc làm 550.000 yên

Khoản thu nhập linh tinh liên quan đến lương hưu công cộng, v.v. (B') 200.000 yên = 1,3 triệu yên - Lương hưu công cộng, v.v. số tiền khấu trừ 1,1 triệu yên

→Vì (B′) vượt quá 100.000 yên nên đặt nó là 100.000 yên.

Khoản khấu trừ điều chỉnh thu nhập 80.000 yên = (A′) 80.000 yên + (B′) 100.000 yên - 100.000 yên

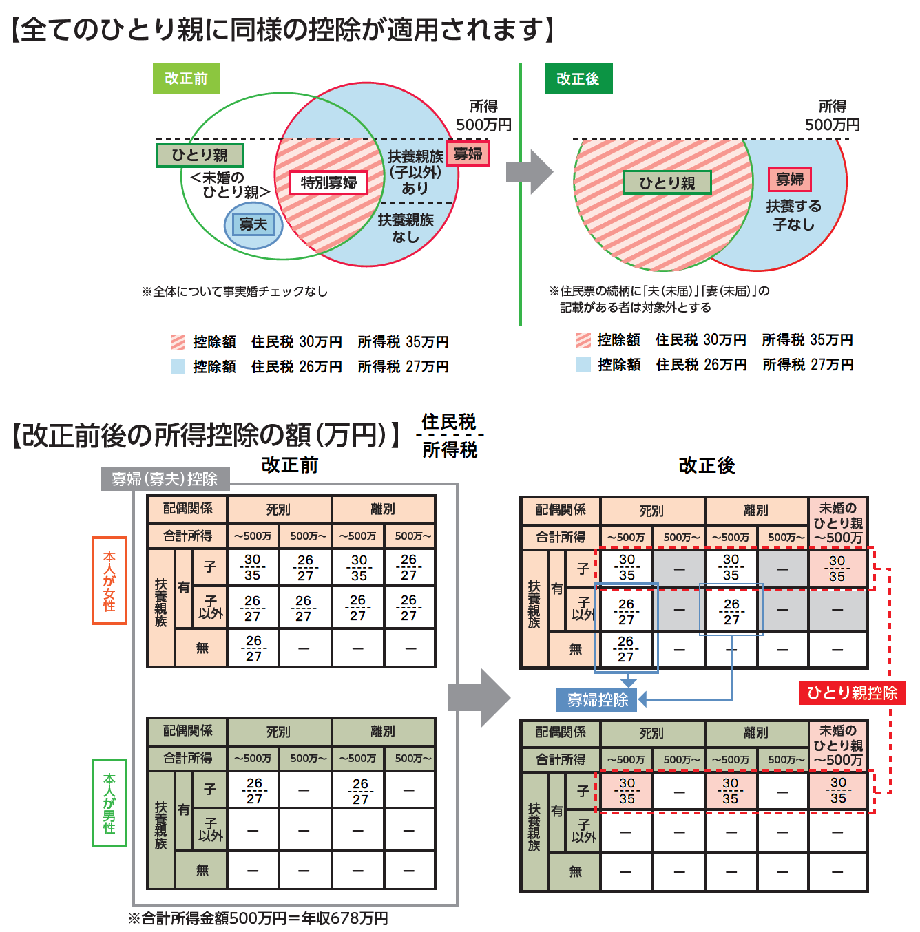

Từ góc độ hiện thực hóa một hệ thống thuế công bằng cho tất cả các gia đình cha mẹ đơn thân, nhằm loại bỏ đồng thời ``sự bất bình đẳng dựa trên tình trạng hôn nhân'' và ``sự bất bình đẳng giữa cha mẹ đơn thân nam và nữ'', Các sửa đổi sau đây đã được thực hiện.

1. Về khấu trừ cha mẹ đơn thân

Bất kể tình trạng hôn nhân hay giới tính, trẻ em có cùng sinh kế (không bao gồm những người được coi là vợ/chồng hoặc người thân phụ thuộc của người khác, có tổng thu nhập gộp, v.v. từ 480.000 yên trở xuống) Khấu trừ cha mẹ đơn thân (số tiền khấu trừ: 300.000 yên) bây giờ sẽ được áp dụng cho cha mẹ đơn thân.

※ Cải cách thuế năm 2019 (miễn thuế cư trú cho cha mẹ đơn thân chưa kết hôn) đã được sửa đổi cùng với cải cách thuế năm 2020, và những người đủ điều kiện được khấu trừ cha mẹ đơn thân là những người nhận trợ cấp nuôi con (cha hoặc mẹ của trẻ dưới 18 tuổi).

2. Xem xét khấu trừ góa phụ

Đối với những góa phụ không phải là những người được đề cập ở trên, số tiền khấu trừ 260.000 yên sẽ tiếp tục được áp dụng như một khoản khấu trừ cho góa phụ và các hạn chế về thu nhập cũng sẽ được áp dụng đối với những góa phụ có người thân phụ thuộc không phải là trẻ em (tổng thu nhập từ 5 triệu yên trở xuống).

※ Đối với cả khoản khấu trừ cha mẹ đơn thân và khoản khấu trừ góa phụ, những người có mối quan hệ trong hồ sơ cư trú của họ được liệt kê là "chồng (không có giấy tờ)" hoặc "vợ (không có giấy tờ)" đều không đủ điều kiện.

Cùng với việc giảm số tiền đảm bảo tối thiểu để khấu trừ thu nhập từ việc làm từ 650.000 yên xuống còn 550.000 yên, số tiền khấu trừ khoản khấu trừ đặc biệt cho khoản hoàn trả xanh đối với những người ghi lại các giao dịch theo nguyên tắc kế toán thông thường sẽ giảm xuống còn 550.000 yên (Trước khi sửa đổi. : 650.000 yên).

Hơn nữa, ngoài các yêu cầu hiện tại để áp dụng khoản khấu trừ đặc biệt cho khoản hoàn trả màu xanh, nếu bạn đáp ứng các yêu cầu sau, bạn sẽ có thể nhận được khoản khấu trừ đặc biệt 650.000 yên cho khoản hoàn trả màu xanh của mình.

- Gửi tờ khai thuế cuối cùng, bảng cân đối kế toán, báo cáo thu nhập, v.v. trước thời hạn nộp bằng e-Tax.

- Các hồ sơ điện từ được yêu cầu về mặt pháp lý cho nhật ký và sổ cái chung phải được duy trì và bảo quản.

※ Không có thay đổi nào đối với khoản khấu trừ đặc biệt trên tờ khai thuế xanh 100.000 yên nên sẽ giữ nguyên như trước.

Khấu trừ đặc biệt trên tờ khai thuế màu xanh lam (Truy cập trang chủ của Cơ quan Thuế Quốc gia.) (Trang web bên ngoài)

Khi tính số thu nhập kinh doanh hoặc thu nhập linh tinh của những người liên tục cung cấp dịch vụ con người cho những người cụ thể như người giúp việc gia đình, nhà ngoại giao và người thu tiền (người giúp việc gia đình, v.v.), những khoản thu nhập này sẽ là những chi phí cần thiết được khấu trừ khỏi tổng thu nhập số tiền khi tính số tiền này nhỏ hơn số tiền đảm bảo tối thiểu để khấu trừ thu nhập từ việc làm. Trong trường hợp này, từ góc độ duy trì sự cân bằng giữa người giúp việc gia đình, v.v. và người lao động bán thời gian, số tiền khấu trừ thu nhập việc làm tối thiểu được đảm bảo (giới hạn ở số tiền còn lại sau khi trừ số tiền khấu trừ thu nhập việc làm) ngay cả khi không có chi phí thực tế cần thiết) có thể được khấu trừ khỏi tổng thu nhập như những chi phí cần thiết.

Cùng với việc giảm số tiền bảo đảm tối thiểu để khấu trừ thu nhập việc làm từ 650.000 yên xuống còn 550.000 yên, số tiền bảo đảm tối thiểu cho số tiền được tính vào các chi phí cần thiết cho người giúp việc gia đình, v.v. sẽ giảm xuống còn 550.000 yên (trước khi sửa đổi: 650.000 yên). Nó đã được quyết định hạ thấp.

Cùng với việc sửa đổi các khoản khấu trừ cơ bản và khấu trừ thu nhập từ việc làm, tiêu chuẩn về số tiền để xác định phạm vi của những người sau đây, được thiết lập dựa trên các khoản khấu trừ này, sẽ tăng thêm 100.000 yên mỗi người.

1. Vợ/chồng và người thân phụ thuộc có cùng thu nhập

Những người có tổng thu nhập từ 480.000 yên trở xuống (trước khi điều chỉnh: 380.000 yên)

2. sinh viên đang đi làm

Những người có tổng thu nhập từ 750.000 yên trở xuống (trước khi điều chỉnh: 650.000 yên) và có tổng thu nhập bao gồm thu nhập ngoài thu nhập từ việc làm, v.v. là 100.000 yên trở xuống

Do việc sửa đổi các tiêu chuẩn tiền tệ xác định phạm vi vợ chồng sống với cùng mức thu nhập, loại thu nhập của mỗi người phối ngẫu trong khoản khấu trừ vợ chồng đặc biệt sẽ tăng thêm 100.000 yên.

| Tổng thu nhập của người nộp thuế⇨ | 9 triệu yên trở xuống | Hơn 9 triệu yên | Hơn 9,5 triệu yên | ||||

|---|---|---|---|---|---|---|---|

| Tổng thu nhập của vợ/chồng⇩ | Thuế cư trú | thuế thu nhập | Thuế cư trú | thuế thu nhập | Thuế cư trú | thuế thu nhập | |

| (Sau khi sửa lại) | (Trước khi sửa đổi) | ||||||

Hơn 480.000 yên 950.000 yên trở xuống | Hơn 380.000 yên 850.000 yên trở xuống | 330.000 yên | 380.000 yên | 220.000 yên | 260.000 yên | 110.000 yên | 130.000 yên |

Hơn 950.000 yên 1 triệu yên trở xuống | Hơn 850.000 yên 900.000 yên trở xuống | 330.000 yên | 360.000 yên | 220.000 yên | 240.000 yên | 120.000 yên | |

Hơn 1 triệu yên 1.050.000 yên trở xuống | Hơn 900.000 yên 950.000 yên trở xuống | 310.000 yên | 210.000 yên | 110.000 yên | |||

Trên 1.050.000 yên 1,1 triệu yên trở xuống | Hơn 950.000 yên 1 triệu yên trở xuống | 260.000 yên | 180.000 yên | 90.000 yên | |||

Hơn 1,1 triệu yên 1.150.000 yên trở xuống | Hơn 1 triệu yên 1.050.000 yên trở xuống | 210.000 yên | 140.000 yên | 70.000 yên | |||

Trên 1.150.000 yên 1,2 triệu yên trở xuống | Trên 1.050.000 yên 1,1 triệu yên trở xuống | 160.000 yên | 110.000 yên | 60.000 yên | |||

Hơn 1,2 triệu yên 1,25 triệu yên trở xuống | Hơn 1,1 triệu yên 1.150.000 yên trở xuống | 110.000 yên | 80.000 yên | 40.000 yên | |||

Hơn 1,25 triệu yên 1,3 triệu yên trở xuống | Trên 1.150.000 yên 1,2 triệu yên trở xuống | 60.000 yên | 40.000 yên | 20.000 yên | |||

Hơn 1,3 triệu yên 1,33 triệu yên trở xuống | Hơn 1,2 triệu yên 1,23 triệu yên trở xuống | 30.000 yên | 20.000 yên | 10.000 yên | |||

Do việc xem xét khoản khấu trừ cơ bản, khoản khấu trừ điều chỉnh đối với thuế cư trú không còn được áp dụng cho người nộp thuế có tổng thu nhập vượt quá 25 triệu yên.

※ Để biết thêm thông tin về các khoản khấu trừ điều chỉnh, vui lòng xem "Tín dụng Thuế".

Các sửa đổi sau đây đã được thực hiện đối với sự khác biệt trong các khoản khấu trừ cá nhân được sử dụng để tính các khoản khấu trừ điều chỉnh và tín dụng thuế quyên góp (thanh toán thuế quê hương).

- Khấu trừ cơ bản và khấu trừ điều chỉnh không được áp dụng cho người nộp thuế có tổng thu nhập vượt quá 25 triệu yên, nhưng khi tính toán khấu trừ thuế quyên góp, phần chênh lệch giữa khoản khấu trừ cơ bản và khoản khấu trừ cá nhân 50.000 yên sẽ được áp dụng.

- Đối với người nộp thuế có tổng thu nhập trên 24 triệu yên và dưới 25 triệu yên, chênh lệch trong khấu trừ cá nhân của khấu trừ cơ bản là số tiền khấu trừ thực tế (2.450 Thuế cư trú: 290.000 yên trở xuống, Thuế thu nhập: 320.000 yên, Thuế cư trú: 150.000 yên, Thuế thu nhập: 160.000 yên, bất kể chênh lệch giữa 24.500.000 yên và 25.000.000 yên trở xuống, 50.000 yên.

- Sự khác biệt trong khoản khấu trừ cá nhân đối với cha mẹ đơn thân (cha) được đặt ở mức 10.000 yên, bất kể chênh lệch về số tiền khấu trừ thực tế (thuế cư trú: 300.000 yên, thuế thu nhập: 350.000 yên).

Do sửa đổi khoản khấu trừ thu nhập từ việc làm, khấu trừ lương hưu công cộng và khấu trừ cơ bản, mức miễn thuế tiêu chuẩn đối với thuế cư trú đã tăng thêm 100.000 yên như sau.

(1) Những người được miễn thuế theo cả mức bình quân đầu người và mức thu nhập

Người khuyết tật, trẻ vị thành niên, góa phụ hoặc cha mẹ đơn thân có tổng thu nhập từ 1,35 triệu yên trở xuống trong năm trước (trước khi sửa đổi: 1,25 triệu yên)

(2) Những người được miễn thuế bình quân đầu người

người không có người phụ thuộc…Những người có tổng thu nhập trong năm trước là 350.000 yên + 100.000 yên trở xuống

người có người phụ thuộc…Những người có tổng thu nhập trong năm trước ít hơn "350.000 yên x (bản thân + vợ/chồng có cùng thu nhập + số người phụ thuộc) + 210.000 yên + 100.000 yên"

(3) Người có thu nhập được miễn thuế

người không có người phụ thuộc…Những người có tổng thu nhập trong năm trước là 350.000 yên + 100.000 yên trở xuống

người có người phụ thuộc…Những người có tổng thu nhập trong năm trước ít hơn "350.000 yên x (bản thân + vợ/chồng có cùng thu nhập + số người phụ thuộc) + 320.000 yên + 100.000 yên"

※ (2)Và (3), phần in đậm là phần đã được sửa lại.

※ Vì khoản khấu trừ thu nhập từ lương và khấu trừ lương hưu công cộng đều giảm 100.000 yên nên số tiền được dùng làm tiêu chuẩn miễn thuế đối với thu nhập tiền lương và thu nhập lương hưu công cộng vẫn không thay đổi so với trước khi sửa đổi.

1. Về các biện pháp đặc biệt trong thời gian khấu trừ 13 năm để giảm thuế cho vay mua nhà, ngay cả khi thời hạn chuyển đến (31 tháng 12 năm 2020) bị trì hoãn do ảnh hưởng của nhiễm virus Corona mới, các biện pháp đặc biệt sẽ được thực hiện nếu tất cả các đáp ứng các yêu cầu sau: Đã quyết định rằng các biện pháp sẽ được thực hiện.

Yêu cầu cần thiết để nhận được các biện pháp đặc biệt

(1)Phải chuyển đến trước ngày 31 tháng 12 năm 2021.

(2)Hợp đồng phải được ký kết vào một ngày nhất định.

・Khi xây dựng một ngôi nhà tùy chỉnh mới: Cuối tháng 9 năm 2020

・Khi mua nhà chung cư/nhà hiện có, mở rộng hoặc tu sửa, v.v.: Cuối tháng 11 năm 2020

(3)Do ảnh hưởng của đợt lây nhiễm virus Corona mới, việc chuyển đến một ngôi nhà được xây dựng theo yêu cầu, một căn hộ chung cư, một ngôi nhà hiện có hoặc một ngôi nhà đã được mở rộng hoặc cải tạo đã bị trì hoãn.

2. Về yêu cầu về thời hạn chuyển đến (trong vòng 6 tháng kể từ ngày mua lại) để giảm thuế thế chấp khi mua một ngôi nhà hiện có, ngay cả khi công việc mở rộng/cải tạo được thực hiện sau khi mua lại bị trì hoãn do ảnh hưởng của sự lây nhiễm virus Corona mới , thời gian chuyển đến bị trì hoãn. Nếu đáp ứng tất cả các yêu cầu sau, thời hạn nhận phòng sẽ là ''trong vòng sáu tháng kể từ ngày hoàn thành việc bổ sung, cải tạo, v.v.''.

Yêu cầu cần thiết để nhận được các biện pháp đặc biệt cho thời hạn sử dụng phòng

(1) Bạn phải chuyển đến ở trong vòng 6 tháng kể từ ngày hoàn thành việc mở rộng/cải tạo, v.v.

(2) Hợp đồng mở rộng hoặc cải tạo, v.v. phải được ký kết trước một trong những ngày dưới đây.

・Cho đến 5 tháng sau ngày mua lại ngôi nhà hiện tại

・Cho đến hai tháng sau ngày thực thi (30 tháng 4 năm 2020) của hóa đơn thuế liên quan (ngay cả khi hợp đồng được ký kết trước ngày thực thi).

(3) Do ảnh hưởng của đợt lây nhiễm virus Corona mới, việc chuyển vào nhà sau khi gia hạn hoặc cải tạo bị trì hoãn do việc mở rộng hoặc cải tạo ngôi nhà hiện có đã được mua lại.

Để hỗ trợ hỗ trợ cho các hoạt động văn hóa, nghệ thuật và thể thao trong bối cảnh lây lan của virus Corona mới, chúng tôi đã lựa chọn các sự kiện văn hóa, nghệ thuật và thể thao do Bộ trưởng Bộ Giáo dục, Văn hóa, Thể thao, Khoa học và Công nghệ chỉ định đã bị hủy bỏ. do yêu cầu tự kiềm chế của chính phủ Các biện pháp đặc biệt đã được thiết lập để giảm bớt gánh nặng thuế giống như các khoản khấu trừ quyên góp khác trong trường hợp một cá nhân đã mua vé, v.v. từ chối nhận tiền hoàn lại cho sự kiện đó.

Nếu bạn quyên góp cho người tổ chức sự kiện mà không nhận được tiền hoàn lại tiền vé, v.v., số tiền hoàn lại đó (tổng cộng lên tới 200.000 yên mỗi năm) sẽ phải chịu thuế thu nhập (lựa chọn khấu trừ thu nhập hoặc tín dụng thuế) và Bạn có thể nhận được lợi ích về thuế đối với thuế cư trú (tín dụng thuế quyên góp).

Thông tin liên hệ

Nếu bạn có bất kỳ câu hỏi nào, xin vui lòng liên hệ với văn phòng phường tương ứng của bạn.

| Văn phòng phường | cửa sổ | số điện thoại | địa chỉ email |

|---|---|---|---|

| Phường Aoba | Văn phòng phường Aoba tầng 3 55 | 045-978-2241 | ao-zeimu@city.yokohama.jp |

| Phường Asahi | Văn phòng Phường Asahi Tòa nhà chính Tầng 2 Số 28 | 045-954-6043 | as-zeimu@city.yokohama.jp |

| Phường Izumi | Văn phòng phường Izumi tầng 3 304 | 045-800-2351 | iz-zeimu@city.yokohama.jp |

| Phường Isogo | Văn phòng phường Isogo tầng 3 34 | 045-750-2352 | is-zeimu@city.yokohama.jp |

| Phường Kanagawa | Tòa nhà chính Văn phòng Phường Kanagawa Tầng 3 325 | 045-411-7041 | kg-zeimu@city.yokohama.jp |

| Phường Kanazawa | Văn phòng phường Kanazawa tầng 3 304 | 045-788-7744 | kz-zeimu@city.yokohama.jp |

| Phường Konan | Văn phòng phường Konan tầng 3 31 | 045-847-8351 | kn-shiminzei@city.yokohama.jp |

| Phường Kohoku | Văn phòng phường Kohoku tầng 3 31 | 045-540-2264 | ko-zeimu@city.yokohama.jp |

| Phường Sakae | Văn phòng Phường Sakae Tòa nhà chính Tầng 3 Tầng 30 | 045-894-8350 | sa-zeimu@city.yokohama.jp |

| Seya-ku | Văn phòng phường Seya tầng 3 số 33 | 045-367-5651 | se-zeimu@city.yokohama.jp |

| Phường Tsuzuki | Văn phòng phường Tsuzuki tầng 3 số 34 | 045-948-2261 | tz-zeimu@city.yokohama.jp |

| Phường Tsurumi | Văn phòng phường Tsurumi Tầng 4 số 2 | 045-510-1711 | tr-zeimu@city.yokohama.jp |

| Phường Totsuka | Văn phòng Phường Totsuka Tầng 7 Số 72 | 045-866-8351 | to-zeimu@city.yokohama.jp |

| Naka-ku | Văn phòng Phường Naka Tòa nhà chính Tầng 4 Số 43 | 045-224-8191 | na-zeimu@city.yokohama.jp |

| Phường Nishi | Văn phòng Phường Nishi Tầng 4 số 44 | 045-320-8341 | ni-zeimu@city.yokohama.jp |

| Phường Hodogaya | Văn phòng Phường Hodogaya Tòa nhà chính Tầng 2 Số 26 | 045-334-6241 | ho-zeimu@city.yokohama.jp |

| Phường Midori | Văn phòng phường Midori tầng 3 số 35 | 045-930-2261 | md-zeimu@city.yokohama.jp |

| Phường Minami | Văn phòng phường Minami tầng 3 số 33 | 045-341-1157 | mn-zeimu@city.yokohama.jp |

Thắc mắc tới trang này

Phòng Thuế, Cục Thuế, Cục Tài chính Địa phương (Chúng tôi không thể trả lời các câu hỏi liên quan đến chi tiết thuế cá nhân hoặc tờ khai thuế. Vui lòng liên hệ với cục thuế của văn phòng phường địa phương của bạn)

điện thoại: 045-671-2253

điện thoại: 045-671-2253

Fax: 045-641-2775

địa chỉ email: za-kazei@city.yokohama.jp

ID trang: 890-568-032